2025年に、ご自宅を購入された方やバリアフリーなどを目的として増改築された方は確定申告をする必要があります。

購入の際に不動産業者や銀行等から説明があったと思いますが、それが「住宅ローン控除の手続きのための確定申告(還付申告)」です。

自営業の方などで、毎年確定申告をされている方は問題ないと思いますが、給与所得者の方にとっては確定申告(還付申告)は良く分からないものです。

「住宅ローン控除って何?」「確定申告って難しそう…」と思っている給与所得者の方もご安心ください。

今回は確定申告が初年度の方でも問題なく手続きが出来るように、住宅ローン控除の必要書類等について詳しくご紹介させて頂きます。

住宅ローン控除とは

個人が「住宅を購入または増改築した際に住宅ローンを利用した場合、年末のローン残高を基準に所得税から毎年控除を受けられること」を「住宅ローン控除」と言います。

「住宅ローン控除」には、新築の住宅を購入した場合だけでなく、中古住宅の購入や、自宅のリフォームなどでもある一定の基準を満たせば受けることが出来ます。

またローンを組んでいない場合であっても基準に該当するものであれば控除を受けることが出来ますので、以下の適用条件をご参照ください。

なお、ご自身が住宅ローン控除に該当するかどうか分からない場合は、お住いの地域の税務署、税理士等にお問い合わせください。

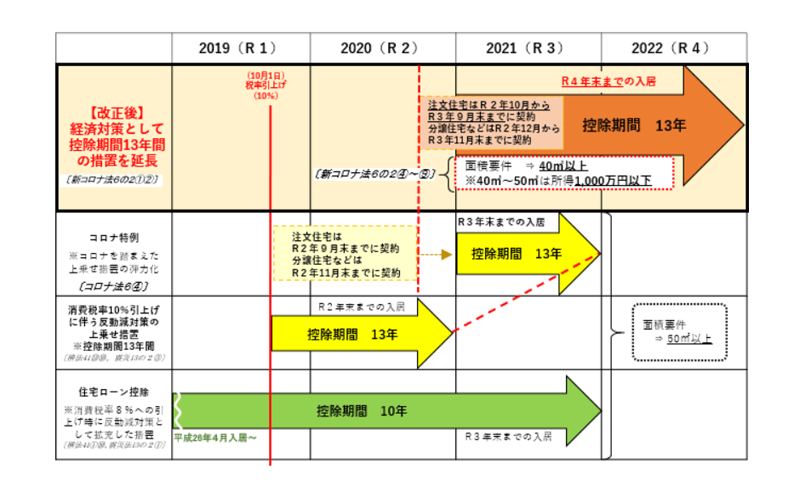

住宅ローン控除 適用期間

住宅ローン控除として所得税から控除できる期間は、通常「10年間」となっています。

ただし、令和4年度末までは「消費税増税対策」または「コロナ特例」の適用で、控除期間が「13年間」に延長されています。

11年目から13年目に適用される計算式は通常と若干違いますが、概ね問題はないと思います。

以下のどちらか少ない方

①年末残高等〔上限5,000万円〕×1%

②(住宅取得等対価の額-消費税額)〔上限5,000万円〕×2%÷3

住宅ローン控除 還付金はいくら戻るのか

- 一般住宅: 最大控除額は年末残高の1%(最大40万円/年)

- 認定住宅(長期優良住宅、低炭素住宅): 最大控除額は年末残高の1%(最大50万円/年)

ただし、これはあくまで計算上の最大値であり、実際に還付される金額は個々の状況によって異なります。

(ほとんどの方は大幅に低い金額になります。)

適用条件

住宅を新築又は新築住宅を取得した場合

個人が住宅ローン等を利用して、住宅を新築、取得、増改築した場合に適用される制度です。

住宅借入金等特別控除に該当します。

住宅ローン控除を受けるためには、以下の主な条件を満たす必要があります。

- 居住開始時期: 住宅取得の日から6ヶ月以内に入居し、その年の12月31日まで引き続き居住していること。

- 合計所得金額: 合計所得金額が3,000万円以下であること。

- 床面積: 床面積が50平方メートル以上であり、床面積の2分の1以上が自己の居住用であること。

- 償還期間: 10年以上の住宅ローンであること。

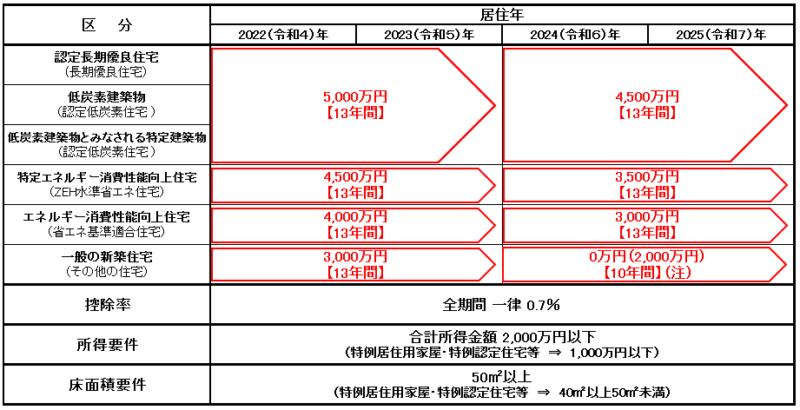

令和4年1月1日から令和7年12月31日までに取得した場合の借入限度額、控除期間等

なお2025年(令和7年)までに、住宅を新築等した場合の借入限度額、控除期間等は上記になります。

詳しくは国税庁の以下のページをご覧ください。

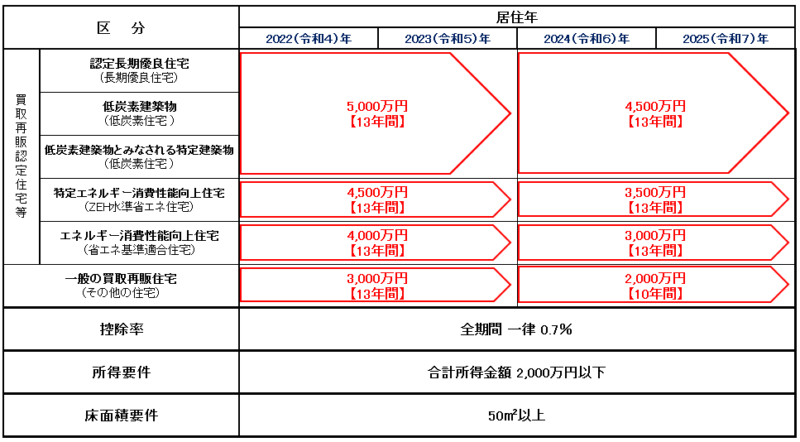

買取再販住宅を取得した場合

個人が買取再販住宅を取得した場合も、住宅借入金等特別控除に該当します。

令和4年1月1日から令和7年12月31日までに取得した場合の借入限度額、控除期間等

新築住宅を取得した場合と若干の違いがありますので、ご注意ください。

買取再販住宅とは?

宅地建物取引業者が特定増改築等をした既存住宅を、その宅地建物取引業者の取得の日から2年以内に取得した場合の既存住宅(その取得の時点において、その既存住宅が新築された日から起算して10年を経過したものに限ります。)をいいます。

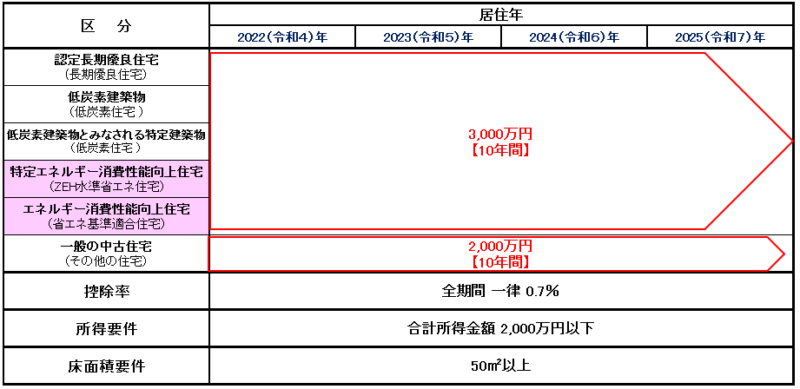

中古住宅を取得した場合

個人が住宅ローン等を利用して、中古住宅を取得した場合に適用されます。

住宅借入金等特別控除に該当します。

①以下いずれにも該当すること

- 建築後使用されたもの

- 建築日から取得日までの期間が20年(マンションなどは25年)以下

- 耐震基準に適合したもの(取得日までに耐震基準を施したものも含む)

- 贈与や親族等からの取得でないもの

②取得日から6ヶ月以内に居住し、かつ年度末まで住んでいること

③合計所得が3000万円以下

④住宅の床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑤10年以上分割して返済する債務があること

令和4年1月1日から令和7年12月31日までに取得した場合の借入限度額、控除期間等

その他の詳細は、以下のページをご確認ください。

要耐震改修住宅を取得し、耐震改修を行った場合

中古住宅の購入時に制度の適用を受けるには、耐震基準又は経過年数基準を満たすものでなくてはなりません。

しかし、床面積が50平方メートル以上などの要件を満たす場合に、一定の耐震改修を行う旨の申請をした上で、耐震基準に適合することにつき証明がされた場合は制度の適用を受けることが出来ます。

住宅借入金等特別控除に該当します。

①床面積が50平方メートル以上で、登記簿に表示されている床面積にて判断

②マンションの場合は、登記簿上の専有部分の床面積(共有部分は含まず)

③店舗や事務所の場合は、すべてを含めた総床面積

④夫婦や親子等で共有する場合は、建物のすべての面積

その他、基本的には、中古住宅取得の際の適用条件を含むこと、耐震基準に合致する建物であることが必要となります。

詳しくは以下のページにてご確認ください。

増改築等をした場合

増改築等をした場合、一定の要件を満たすと控除を受けることが可能です。

住宅借入金等特別控除に該当します。

なお、バリアフリー改修工事や省エネ改修工事、多世帯同居改修工事を含む増改築等をした場合、特定増改築等住宅借入金等特別控除を受けられる場合もあります。(どちらか一方)

①自己の居住の用に供する家屋について行う増改築であること

②下記いずれかに該当すること

- 増築、改築、建築基準法に規定する大規模な修繕又は大規模の模様替えの工事

- 区分所有する部分の床、階段又は壁の過半について行う一定の修繕・模様替えの工事

- 居室、調理室、浴室、便所、洗面所、納戸、玄関又は廊下の一室の床又は壁の全部について行う修繕・模様替えの工事

- 地震に対する安全性に係る基準に適合させるための一定の修繕・模様替えの工事

- バリアフリー改修工事

- 省エネ改修工事

③増改築日から6ヶ月以内に居住し、かつ年度末まで住んでいること

④合計所得が3000万円以下

⑤床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑥工事費が100万円を超えており、その2分の1以上の額が自己の居住用部分の工事費用であること

⑦10年以上分割して返済する債務があること

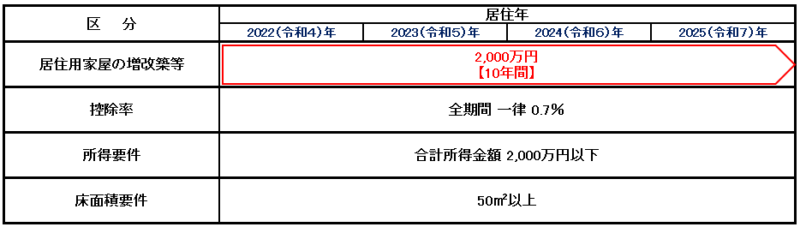

令和4年1月1日から令和7年12月31日までに増改築した場合の借入限度額、控除期間等

その他増改築について、詳しい情報は以下をご覧ください。

借入金を利用して省エネ改修工事をした場合

増改築で、省エネ改修工事をした場合適用される制度です。

特定増改築等住宅借入金等特別控除に該当します。

①自己所有家屋について一定の省エネ改修工事を含む増改築等をして、平成26年4月1日から令和7年12月31日までの間に自己の居住の用に供していること。

一定の省エネ工事は、断熱改修工事等又は特定断熱改修工事等を指します。

(注)令和4年以後に住宅ローン等を利用し、特定の増改築等を行い居住の用に供した場合には、特定増改築等住宅借入金等特別控除を受けることができません。

②費用が50万円を超えるものであり、2分の1以上の額が自己の居住用部分の工事費用であること

③増改築日から6ヶ月以内に居住し、かつ年度末まで住んでいること

④合計所得が3000万円以下

⑤床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑥5年以上分割して返済する債務があること

その他省エネ改修工事について、詳しい情報は以下をご覧ください。

また借入金がない場合は、住宅特定改修特別税額控除として申請することも可能です。

その際は自己の居住期間等に違いがありますので、詳しくは以下をご覧ください。

借入金を利用してバリアフリー改修工事をした場合

増改築で、バリアフリー改修工事をした場合適用される制度です。

特定増改築等住宅借入金等特別控除に該当します。

①自己所有家屋について一定のバリアフリー改修工事を含む増改築等をして、平成26年4月1日から令和7年12月31日までの間に自己の居住の用に供していること

(注)令和4年以後に住宅ローン等を利用し、特定の増改築等を行い居住の用に供した場合には、特定増改築等住宅借入金等特別控除を受けることができません。

②費用が50万円を超えるものであり、2分の1以上の額が自己の居住用部分の工事費用であること

③増改築日から6ヶ月以内に居住し、かつ年度末まで住んでいること

④合計所得が3000万円以下

⑤床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑥5年以上分割して返済する債務があること

その他バリアフリー改修工事について、詳しい情報は以下をご覧ください。

特に一定のバリアフリー改修工事についてご自身の工事が該当するものであるかどうかご確認ください。

また借入金がない場合は、住宅特定改修特別税額控除として申請することも可能です。

その際は自己の居住期間等に違いがありますので、詳しくは以下をご覧ください。

借入金を利用して多世帯同居改修工事をした場合

増改築で、多世帯同居改修工事をした場合に適用される制度です。

特定増改築等住宅借入金等特別控除に該当します。

①自己所有家屋について一定の多世帯同居改修工事(特定多世帯同居改修工事等)を含む増改築等をして、平成28年4月1日から令和7年12月31日までの間に自己の居住の用に供していること。

(注)令和4年以後に住宅ローン等を利用し、特定の増改築等を行い居住の用に供した場合には、特定増改築等住宅借入金等特別控除を受けることができません。

②費用が50万円を超えるものであり、2分の1以上の額が自己の居住用部分の工事費用であること

③増改築日から6ヶ月以内に居住し、かつ年度末まで住んでいること

④合計所得が3000万円以下

⑤床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑥5年以上分割して返済する債務があること

その他多世帯同居改修工事について、詳しい情報は以下をご覧ください。

また借入金がない場合は、住宅特定改修特別税額控除として申請することも可能です。

その際は自己の居住期間等に違いがありますので、詳しくは以下をご覧ください。

耐久性向上改修工事をした場合

個人が、自己所有している居住用家屋について耐久性向上改修工事(住宅耐震改修や一般省エネ改修工事と併せて行うものに限る)を行った場合において、平成29年4月1日から令和7年12月31日までの間にその者の居住の用に供したときに、一定の要件の下で、一定の金額をその年分の所得税額から控除するものになります。

①住宅耐震改修又は一般省エネ改修工事を併せて行うこと

②自己所有家屋へ、耐久性向上改修工事をして、平成29年4月1日から令和5年12月31日までの間に自己の居住の用に供していること

③工事の日から6か月以内に居住の用に供していること

④合計所得が3000万円以下

⑤認定を受けた長期優良住宅建築等計画に基づくものであることなど一定の要件が必要

⑥費用の額が50万円を超えるもの

⑦床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

⑧工事費用の2分の1以上の額が自己の居住用部分の工事費用であること

ローンの有無は問いません。

その他耐久性向上改修工事について詳しくは以下をご覧になってください。

出典:国税庁 耐久性向上改修工事をした場合(住宅特定改修特別税額控除)

認定住宅の新築等をした場合

新築又は建築後使用されたことのない認定長期優良住宅又は、認定低炭素住宅の取得をした場合、平成21年6月4日から令和7年12月31日までの間に居住の用に供したとき、一定の金額を所得税から控除する制度です。

①認定住宅の新築又は建築後使用されたことのない認定住宅の取得であること

②取得の日から6か月以内に居住の用に供していること

③合計所得が3000万円以下

④床面積が50平方メートル以上、床面積の2分の1以上の部分が自己の居住用であること

その他認定住宅について詳しくは以下をご覧になってください。

出典:国税庁 認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

耐震改修工事をした場合

平成26年4月1日から令和7年12月31日までの間に、自己の居住の用に供する家屋(昭和56年5月31日以前に建築されたものに限ります。)について住宅耐震改修をした場合、一定の金額をその年分の所得税額から控除するもの

①昭和56年5月31日以前に建築された家屋であって、自己の居住の用に供する家屋であること

②耐震改修をした家屋が、現行の耐震基準に適合するものであること

その他耐震改修工事について詳しくは以下をご覧になってください。

出典:国税庁 耐震改修工事をした場合(住宅耐震改修特別控除)

災害を受けたときの住宅借入金等特別控除の適用期間の特例等

災害に遭われた方が、家屋の増改築等を行った場合も控除を受けることが出来ます。

詳しくは以下をご覧になってください。

出典:国税庁 災害を受けたときの住宅借入金等特別控除の適用期間の特例等

提出期限

- 確定申告: 2026年2月16日(月)~2026年3月16日(月)

- 還付申告: 2026年1月1日~5年間

提出方法・提出場所

確定申告の提出方法

- 税務署への持参または郵送: 郵送の場合は「信書」として送付。

- e-Taxでの申告: マイナンバーカードを利用すると、自宅からオンラインで申告できます。

郵送方法については以下をご参照ください。

2026年は確定申告書の作成を税務署で相談する場合入場整理券がですのでご注意ください。

詳しくは下の記事でご紹介させて頂いております。

必要書類

申請時の適用条件等により必要書類に若干の違いがありますが、概ね以下の書類が必要となります。

| 必要書類 | 入手方法 |

| 確定申告書(A) または(B) | 国税庁のサイト または税務署 |

| 源泉徴収票 (給与所得者のみ) | 勤務先 |

| マイナンバーカード または通知カード&本人確認書類 | 市町村役所 |

| 残高証明書(住宅ローン) | 金融機関 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のサイト または税務署 |

| 建物・土地の登記事項証明書 | 法務局 オンライン請求可能 |

| 建物・土地の不動産売買契約書(請負契約書) | 不動産会社等との契約書類 |

| 耐震基準適合証明書又は住宅性能評価書 | 不動産会社 または工事請負会社 |

| 認定長期優良住宅・認定低炭素住宅 の認定通知書 | 不動産会社 または工事請負会社 |

申請される方や申告する方法によって、必要書類が変わる場合があります。

特に個人事業者の方、複数の事業所から給与を受けている方、副業や株式取引などの所得がある方、ふるさと納税などを利用されている方などは十分に注意してください。

ご自身が用意する書類が不安な方は、必ず最寄りの税務署、または税理士にご相談ください。

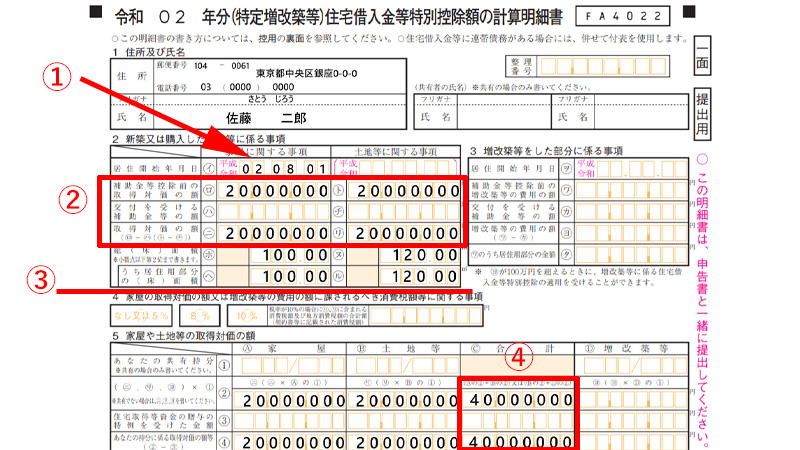

住宅借入金等特別控除額の計算明細書の書き方

ここでは、住宅借入金等特別控除額の計算明細書の記入の仕方についてご紹介させて頂きます。

こちらは主に手書き等で確定申告書を提出される方向けの方法です。

国税庁のホームページでの確定申告書の作成については別の記事で詳しくご紹介させて頂いております。

こちらを利用すれば住宅借入金等特別控除額の計算明細書を自動で作成してくれますので、特に事前に作成する必要はありません。

合わせてご覧になってください。

居住開始日:令和2年8月1日 ①

建売住宅購入:建物価格 (2000万円) 土地価格(2000万円) ②・④

建物面積:100㎡ ③

土地面積:120㎡ ③

借入金残高(令和2年12月末時点):3000万円 ⑤

画像は令和2年分になっていますが、基本的な入力内容は同じです。

令和4年分では、新型コロナウイルスの影響による入居の遅延があったかどうかの設問が追加されています。

2年目以降の申告方法

一度確定申告をしたら、翌年以降は住宅ローン控除のために確定申告をする必要はありません。

10月下旬以降に、税務署から年末調整のための住宅借入金等控除証明書という書類が送られてきますので、こちらをお勤め先の年末調整の際に提出してください。

また同時期に金融機関からローン残高証明書も送付されてきますので、こちらも合わせて提出してください。

年末調整提出書類

住宅借入金等控除証明書

ローン残高証明書

住宅借入金等控除証明書は控除期間分がまとめて送られてきます。

各年度ごとに用紙を提出する必要がありますので、大切に保管しておいてください。

(万が一の紛失時は税務署にご相談ください。)

「住宅ローン控除」の年末調整の仕方については以下の記事をご参照ください。

申告を忘れた場合

住宅ローン控除を受けるための確定申告を忘れてしまった場合は状況により対応が変わります。

申告期限を過ぎてしまった場合

毎年、確定申告の提出期限は3月15日と定められています。(土日祝の場合を除く)

この日を過ぎてしまった場合は、速やかに税務署へ申告書類を持って訪れるようにしましょう。

遅延した日数にもよりますが、基本的には通常の対応をしてもらえると思います。

「還付申告」のみを行う場合は日にちによる期限はありません。

申告する年を過ぎてしまった場合

本来申告すべき年を過ぎてしまった場合は、5年以内であれば還付を受けることが可能です。

5年以内であれば、申告していない期間の控除が全額戻ってきます。

但し、年数が経過すればするほど用意する書類が増えてきます。

ご自身での手続きが大変な場合は税理士等に依頼するようにしてください。

(報酬を支払っても戻ってくる金額の方が多いことをご確認ください。)

2年目以降の申告を忘れてしまった場合

①勤務先に源泉徴収票の修正をお願いする

②確定申告を行う

2年目以降の申告を忘れた場合は、翌年の1月中旬ごろまでであれば、勤務先に修正をお願いすることが可能です。

但し、かなり手間がかかりますので、勤務先によっては受け入れてもらえない場合もありますので、注意してください。

現実的な方法としては再度確定申告を行うことです。

一度確定申告をしておりますし、手続自体は簡単ですので、個人的にはこちらの方がお薦めです。

2年目の確定申告を忘れてしまって、年度を過ぎてしまうと手続きが変わってきます。

税務署等でご相談されることをお勧めします。

確定申告を終えたら

無事確定申告を終えたら、指定した金融機関の口座に還付金が振り込まれます。

提出からおよそ1ヶ月後くらいになると思いますが、状況によっては遅れる場合がありますので、注意してください。

まとめ

住宅ローン控除の確定申告は、書類の準備さえ済ませてしまえば、実はそれほど難しいものではありません。特に最近では、マイナンバーカードを使ったe-Tax(オンライン申告)が普及し、税務署に行かなくても自宅から数分で手続きを終えられるようになっています。

「後でやろう」と思っているうちに、3月の期限はあっという間にやってきます。まずは、金融機関から届いている「残高証明書」や、手元にある「売買契約書」が揃っているか、今すぐチェックしてみましょう。

万が一、申告を忘れてしまった場合でも5年以内なら遡って還付を受けられますが、早めに受け取るに越したことはありません。せっかくのマイホーム購入。制度を賢く利用して、家計にゆとりを取り戻しましょう!

「やっぱり自分でやるのは不安…」という方は、この記事を参考にしながら、早めに最寄りの税務署の相談窓口(要整理券!)を予約してみてくださいね。

コメント