今回は、確定申告書等作成コーナーを使用して住宅ローン控除を申請する方法についてご紹介させて頂きます。

確定申告書等作成コーナーの基本的な操作方法は以下でご紹介させて頂いておりますので、合わせてご覧ください。

住宅ローン控除に関する基本的な概要、住宅借入金等特別控除額の計算明細書の書き方などは以下で詳しくご説明させて頂いております。

上記2つの記事をご覧頂きながら今回の記事をお読みいただくと、簡単に手続きが完了すると思います。

それでは早速ご紹介させて頂きます。

住宅ローン控除を行うための必要書類

申請時の適用条件等により必要書類に若干の違いがありますが、概ね以下の書類が必要となります。

| 必要書類 | 入手方法 |

| 確定申告書(A) または(B) | 国税庁のサイト または税務署 |

| 源泉徴収票 (給与所得者のみ) | 勤務先 |

| マイナンバーカード または通知カード&本人確認書類 | 市町村役所 |

| 残高証明書(住宅ローン) | 金融機関 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のサイト または税務署 |

| 建物・土地の登記事項証明書 | 法務局 オンライン請求可能 |

| 建物・土地の不動産売買契約書(請負契約書) | 不動産会社等との契約書類 |

| 耐震基準適合証明書又は住宅性能評価書 | 不動産会社 または工事請負会社 |

| 認定長期優良住宅・認定低炭素住宅 の認定通知書 | 不動産会社 または工事請負会社 |

申請される方や申告する方法によって、必要書類が変わる場合があります。

特に個人事業者の方、複数の事業所から給与を受けている方、副業や株式取引などの所得がある方、ふるさと納税などを利用されている方などは十分に注意してください。

ご自身が用意する書類が不安な方は、必ず最寄りの税務署、または税理士にご相談ください。

確定申告書等作成コーナーで必要な書類は、以下の4点になります。

- 源泉徴収票

- マイナンバーカード(または通知カード&本人確認書類)

- 残高証明書(住宅ローン)

- 建物・土地の不動産売買契約書(請負契約書)

建物・土地の登記事項証明書(なくても記入は出来る場合があります)

確定申告書等作成コーナー

国税庁:確定申告書作成コーナー

今回は、ウェブ上で確定申告書が作成できる、確定申告書等作成コーナーを使用します。

どなたでも簡単に確定申告書を作成することが出来ますので、こちらをご利用になられることをお勧めします。

確定申告書作成コーナーで、所得控除の入力欄まで、操作を進めておいてください。

入力の仕方についてはこちらで詳しくご紹介させて頂いております。

住宅に関する控除の選択

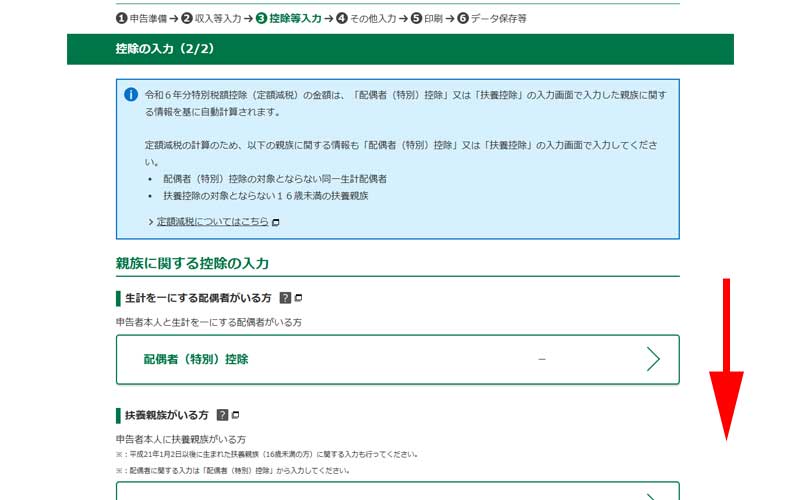

「控除の入力(2/2)」の画面を表示します。

画面を下にスクロールします。

「住宅に関する控除の入力」欄にある「住宅借入金等特別控除」をクリックします。

(家屋の改修工事などを行った方は、「住宅耐震改修特別控除等」になります。)

(ご自身がどこに該当するか分からない場合は、別記事をご参照頂くか、税務署・税理士等にご相談ください。)

取得形態等の選択

住宅の取得形態等の選択

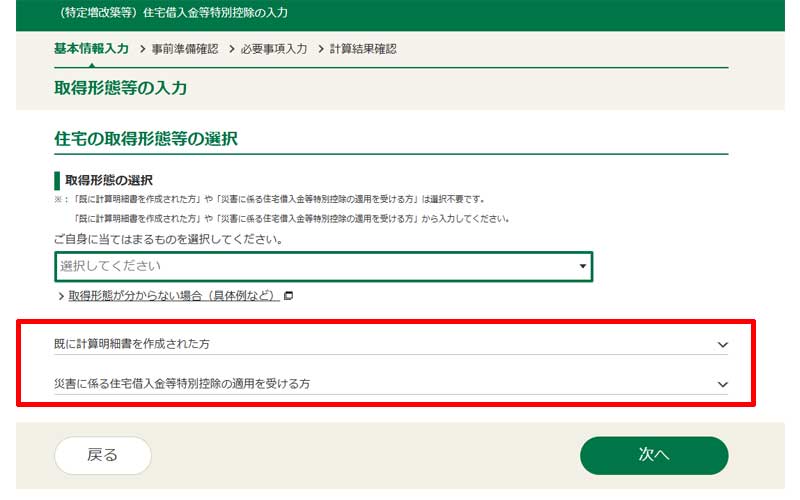

「住宅の取得形態等の選択」画面が表示されました。

プルダウンメニューをクリックすると選択項目が表示されますので、以下の項目からご自身に当てはまるものを選択してください。

ここでは「住宅の新築又は土地付きの新築住宅を購入した」を選択して進めます。

- 住宅の新築又は土地付きの新築住宅を購入した

- 住宅の敷地となる土地を借入金等により購入した後で住宅を新築した

- 買取再販住宅を購入した

- 中古住宅を購入した(※買取再販住宅に該当する場合は、「買取再販住宅を購入した」を選択してください。)

- 住宅の増改築等をした

- 転勤命令などにより住宅を居住の用に供しなくなった後、再び居住の用に供した

すでに計算明細書を作成された方や災害に係る住宅借入金等特別控除の適用を受ける方は、それぞれ該当する項目を選択してください。

住宅に居住を始めた年月日の入力

住宅に居住した日を入力してください。

取得した日ではありませんので、注意してください。

入力が済んだら「次へ」をクリックします。

住宅や土地についての質問

マンションの場合

住宅や土地についての質問です。

まずは「マンション」の場合を見てみましょう。

共有者・建物の種類等

住宅に関して共有者はいますか?

住宅に共有者がいるかどうかは、登記事項証明書を確認すれば分かりますが、お一人で住宅ローンを受けている場合は、「共有者なし」になる場合がほとんどです。

住宅はマンションなどの区分所有建物ですか?

一般的な戸建住宅であれば「区分建物外」、マンションなどの区分所有建物であれば「区分建物」を選択してください。

ここでは、「区分建物」を選択します。

借入金に関する質問

借入金等の借入先は1か所ですか?

借入金の借入先が1か所以上の場合は、「いいえ」を選択してください。

その借入金等は調書方式に対応したものですか?

調書方式に対応しているかどうか選択します。

調書方式に該当するかどうか分からない場合は「調書方式とは?」をクリックして確認してください。

認定住宅等の該当

認定長期優良住宅や省エネ住宅等の認定住宅等に該当しますか?

認定住宅等に該当する場合は「該当する」を選択してください。

「配偶者の有無」と「扶養家族の有無」について選択します。

補助金・贈与の特例の有無

「補助金」、「贈与に関する特例の適用」について選択します。

戸建て住宅の場合

戸建て住宅を購入された場合も基本的にはマンションの場合と同じになります。

「住宅はマンションなどの区分所有建物ですか?」の部分のみ、「区分建物以外」を選択します。

土地に関する質問が表示されますので、該当する回答を選択してください。

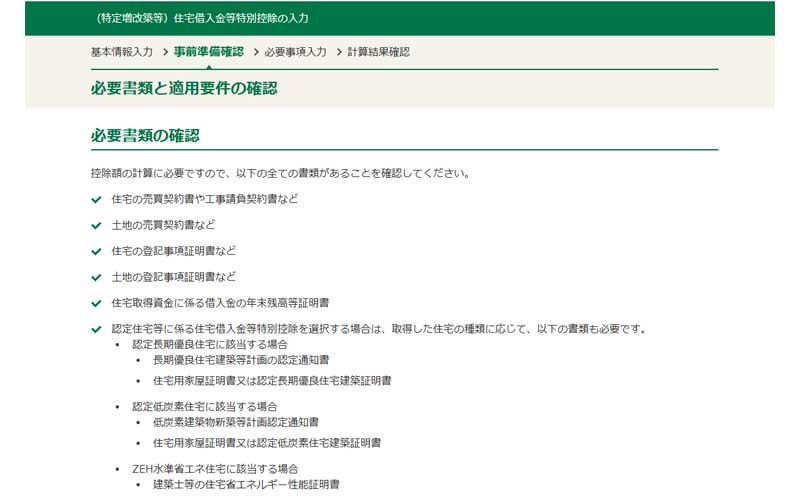

必要書類と適用要件の確認

入力に必要な書類と要件が記載されています。

確認したら「次へ」をクリックします。

金額や面積の入力

以下の条件で記入してみます。

建売住宅購入:建物価格 (2000万円) 土地価格(2000万円)

消費税:200万円(10%)

建物面積:100㎡

土地面積:120㎡

借入金残高(令和5年12月末時点):3000万円

契約書の内容の入力

住宅(土地)の登記事項証明書等の内容の入力

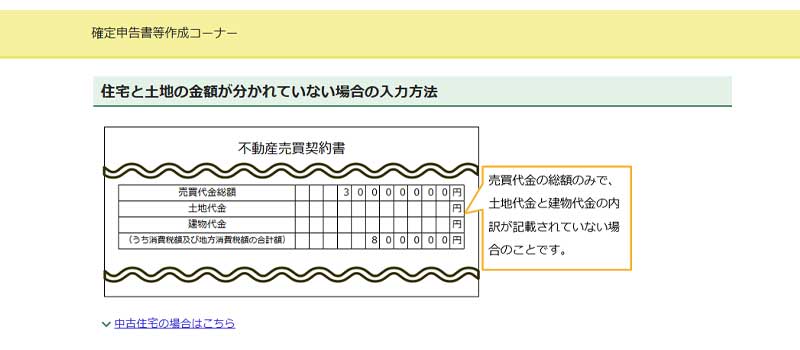

住宅と土地の金額が分かれていない場合

住宅と土地の価格が分かれて表記されていない場合で消費税が記載されていれば以下の計算で算出することが可能です。

- 住宅の取得対価の額

800,000÷0.1=8,000,000

8,000,000+800,000=8,800,000(住宅の取得対価の額)

- 土地等の取得対価の額

30,000,000-8,800,000=21,200,000円(土地等の取得対価の額)

中古住宅も同様の方法で算出することが出来ますが、消費税の記載がない場合は、土地価格を空欄のまま進めてください。

出典:国税庁 住宅と土地の金額が分かれていない場合の入力方法より抜粋

年末残高の入力

借入金の年末残高について入力します。

「年末残高等の内容を入力する」をクリックします。

お手元にある残高証明書の金額を入力してください。

連帯債務者の記載がある場合は「連帯債務者あり」を選択してください。

他の金融機関からの借り入れがある場合は、「もう1件入力」をクリックしてください。

すべての入力が終了したら、「入力内容の確認」をクリックします。

入力した内容が反映されていたら、「次へ進む」をクリックしてください。

適用する控除の選択

今まで入力した内容から、適用されるであろう控除の種類が表示されます。

皆様のご都合に合わせてご選択ください。

入力内容の確認・控除額の決定

計算結果が表示されますので、控除額を確認します。

記入内容に問題がなければ、画面一番下にある「入力終了」をクリックしてください。

問題があればここで訂正してください。

もとの画面に戻って、「住宅借入金等特別控除」の欄に「入力あり」と表示されていれば、住宅ローン控除の入力は完了です。

これ以降の入力方法については、確定申告書作成コーナーについて書かせていただいた、別記事をご参照ください。

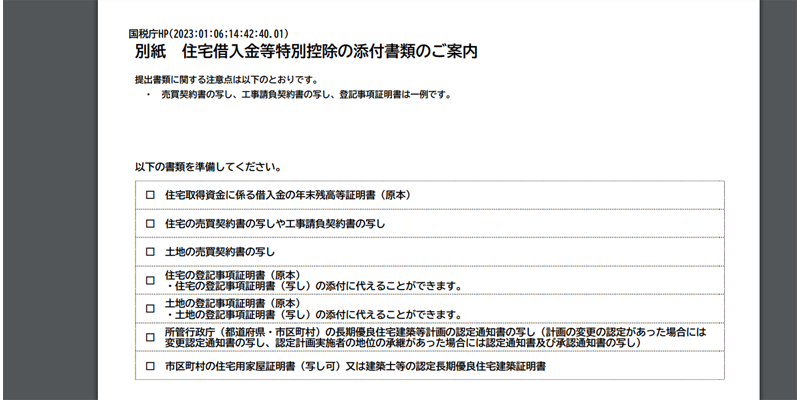

添付書類

確定申告書を印刷すると提出に必要な書類が記載されています。

今回の場合であれば、上記の書類が必要になりますので、持参・郵送に関わらず確定申告書と一緒に提出してください。

確定申告書の郵送方法については以下をご参照ください。

まとめ

いかがでしたか。

事前に必要な書類さえ揃っていれば、入力自体はそれほど難しくはないと思います。

書類を揃えるのに思わぬ時間がかかる場合がありますので、申告期限間際ではなく、なるべく早めに準備しておくことをお勧めします。

また、確定申告書の提出方法が例年と変更になっている部分が多々あります。

持参する予定の方は現地での提出に制限がある場合があります。

可能であれば、e-Tax、または郵送での提出をお勧めします。

今回も最後までお読み頂きありがとうございました。

確定申告書作成コーナーについては、本文中にリンク先をご紹介させて頂いておりますが、令和6年分の確定申告全般については、こちらで詳しくご紹介させて頂いております。

コメント