昨年の書き方は通用しない!令和7年「3合体申告書」で還付金を最大限にする方法

今年の年末調整は、例年以上に注意が必要です。特に、この「給与所得者の基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書」は、令和7年度税制改正により、記入方法と計算方法が大幅に変わりました。

最大控除額が48万円から95万円に引き上げられた「基礎控除」をはじめ、すべてが連動する3つの控除が一枚にまとまった、最も重要な書類です。

一見すると複雑な計算が必要に感じますが、ご安心ください。本記事では、改正後の新しい様式に対応し、「給与所得の計算」や「配偶者控除額の判定」といったつまずきやすい箇所を、具体的な例を挙げて徹底解説します。

所得や税金の仕組みを理解する絶好の機会として、この記事を参考に、今年の還付金を左右する最重要書類を正確に完成させましょう!

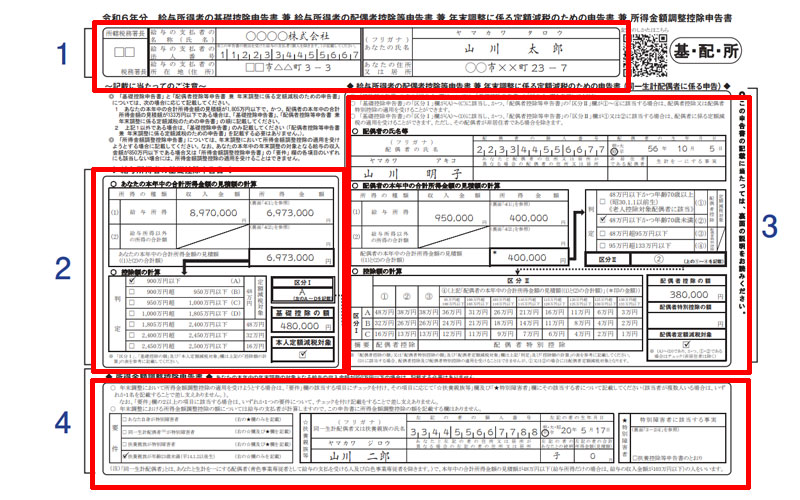

給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告書 記入方法

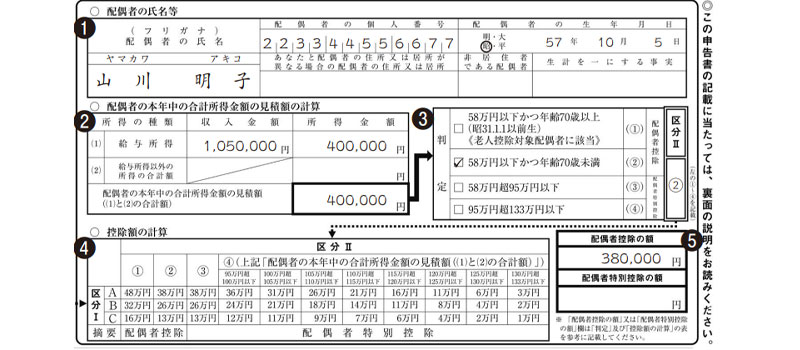

こちらは申告書全体の記入例です。

申告書の名前が、 「給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告書 」と長いものになっていますが、3つの案件が1つの書類にまとまっていると思ってください。

今回は、番号順に詳しくご紹介させて頂きます。なお、①左側にある「給与の支払い者」の情報は、通常勤務先が記入します。万が一、記入されていない場合は、勤務先にお問い合わせください。

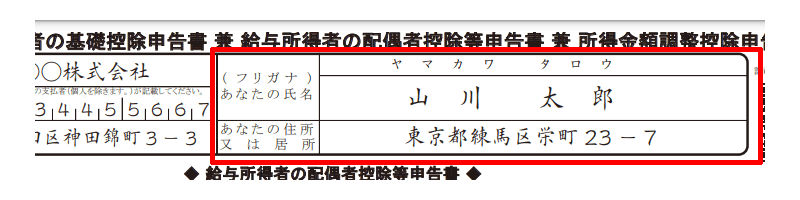

①本人情報

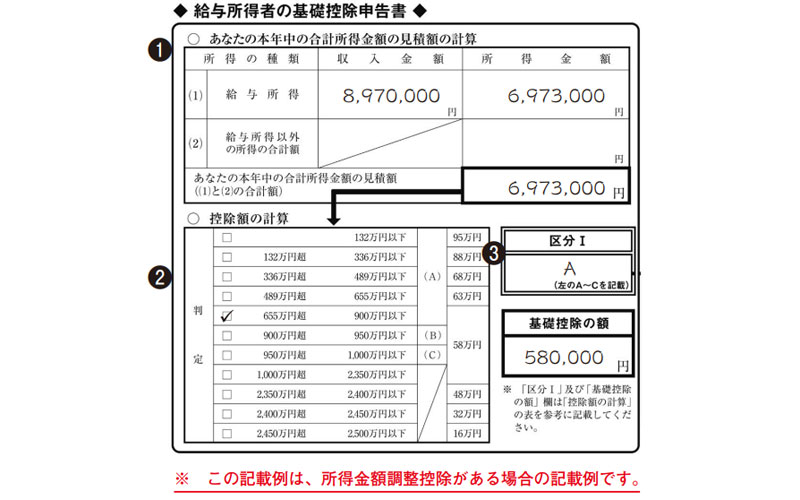

②基礎控除申告書

令和7年度税制改正により、基礎控除額が所得に応じて変動するようになり、申告書の「控除額の計算」欄が変更されます。

最大控除額の大幅引き上げ

- 所得が低い人ほどより大きな控除が受けられるようになり、最大控除額が48万円から95万円に引き上げられます(令和7年・8年分は特例措置)。

段階的な控除の細分化

- 合計所得金額に応じた控除額の段階が、これまでの3段階から細分化され、申告書の「控除額の計算」欄で、新しい段階的控除額を正確に計算・判定する必要があります。

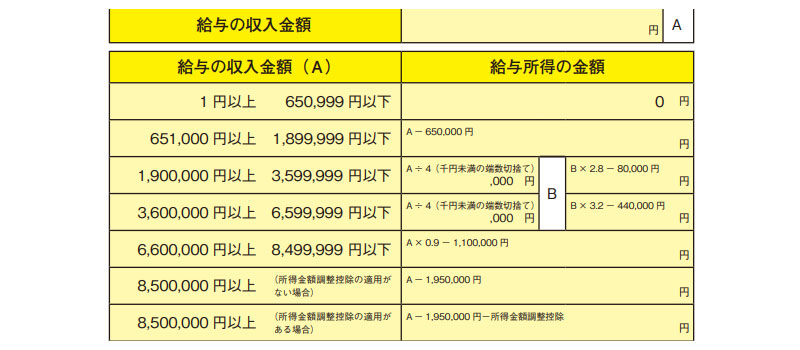

給与所得の計算方法

③配偶者控除等申告書

配偶者の氏名等

配偶者の氏名:配偶者の氏名とフリガナをカタカナで記入(ひらがなではありません。)

配偶者の個人番号:マイナンバーカード、または通知カードに記載されている個人番号

配偶者の生年月日:生年月日を記入します。

配偶者の本年中の合計所得金額の見積額の計算

「給与所得の計算方法」を参考に合計所得金額を算出します。

判定

判定で区分を記入します。

控除額の計算

控除額の計算欄から該当する配偶者控除(配偶者特別控除)の額を⑤に記入します。

配偶者控除:本人の合計所得が1000万円以下で、配偶者の合計所得が58万円以下の場合に受けられる控除

配偶者特別控除:本人の合計所得が1000万円以下で、配偶者の合計所得が58万円を超え133万円以下の場合に受けられる控除

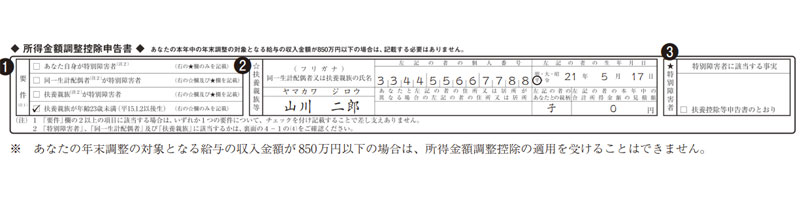

④所得金額調整控除申告書

控除額の計算方法は以下になります。

(給与等の収入金額-850万円)×10%(最高15万円)

1,000万円を超える場合は1,000万円

夫婦の両方が給与所得が850万円を超える場合、それぞれの所得から控除されます。

まとめ

最終チェックは「親族の記入漏れ」!改正後の控除を最大限に活かすために

いかがでしたか。

令和7年の年末調整は、基礎控除額の大幅な変更や、それと連動した配偶者控除・所得金額調整控除の要件調整により、申告書の計算パートがより複雑になりました。

しかし、多くの場合、計算間違いがあっても勤務先が訂正してくれますので、過度に心配する必要はありません。最も大切なのは、「控除の対象となる親族や要件を、漏れなく正確に申告すること」です。

提出前には、特に以下の点を再確認してください。

- ✅ 基礎控除申告書:ご自身の本年中の合計所得の見積額が正確か。

- ✅ 配偶者控除等申告書:配偶者の合計所得金額の見積額と、それに伴う控除額の判定に誤りがないか。

新しい制度を理解し、正しい記入を行うことで、あなたが得られる還付金は大きく変わります。不明な点は勤務先に確認し、この最重要書類を完璧に仕上げましょう。

今回も最後までお読みいただきありがとうございました。

年末調整の概要についてはこちらをご覧下さい。

扶養控除等(異動)申告書の書き方についてはこちらをご覧下さい。

保険料控除申告書の記入方法についてはこちらでご紹介させて頂いております。

住宅借入金等特別控除申告書の記入方法についてはこちらでご紹介させております。

コメント